《中国REITs指数之不动产资本化率调研报告》发布

.jpg)

北京,2024年10月17日- 享誉全球的房地产服务和咨询顾问公司戴德梁行发布《中国REITs指数之不动产资本化率调研报告》。戴德梁行联合瑞思不动产金融研究院发起 “中国REITs指数之不动产资本化率调查研究”,并得到了北大光华张峥教授研究团队的支持。第五期中国REITs指数之不动产资本化率调研邀请到不动产投资领域的专业机构与行业专业共97家,包括境内外房地产基金公司、保险机构、开发商、新加坡及中国香港上市REITs管理人等,旨在通过分析受访者对不同城市各类资产在大宗交易市场中的专业判断,并结合新加坡、中国香港REITs以及中国内地基础设施公募REITs在收购内地物业时公开披露的交易信息,为不动产大宗交易和公募REITs资产定价提供参考基准。

投资人聚焦一线城市及周边区域,产业稳健性驱动投资趋势

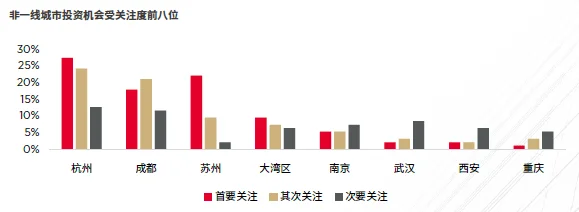

北京、上海各类资产受投资人关注的比例最高,体现了市场对北、上两座城市的投资偏好;非一线城市因其经济的快速发展和相对较高的投资收益率,正逐渐成为投资者的新焦点。关注度最高的前5名城市或区域分别为杭州、成都、苏州、大湾区(广、深除外)及南京。

非一线城市投资机会关注度前八位

数据来源:戴德梁行

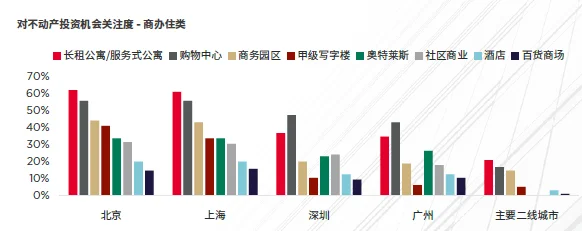

长租公寓/服务式公寓受投资人青睐,酒店关注度有所反弹

长租公寓/服式公寓因其稳定的市场需求和政策支持,在所有资产类型中最受投资者欢迎,特别是在北京和上海。公募REITs的引入有利于实现长租公寓/服务式公寓的“投融管退”,从而带动其交易关注度的提升。从投资者类型来看,险资机构、不动产私募基金为长租公寓/服务式公寓投资的主力军。此外,对比疫情前,投资人对酒店业态的信心有所增强。

对不动产投资机会关注度 – 商办住类

数据来源:戴德梁行

甲级写字楼、商务园区的机构关注度下滑,交易以自用买家为主

甲级写字楼和商务园区的机构关注度下滑,以及交易活动向自用买家倾斜,表明市场正在经历结构性变化。当前经济环境下,机构投资人与自用买家对办公物业的投资逻辑有明显差异,市场从前几年以机构投资者为主,转变为当前以自用买家为主,尤其是那些寻求稳定办公环境和长期资产持有的企业,更倾向于直接购买甲级写字楼、商务园区。这些买家通常更注重物业的长期价值和战略适配性,而不是短期的市场波动。虽然市场整体面临挑战,但自用买家的活跃为市场提供了新的视角和机遇。

购物中心、奥特莱斯、社区商业关注度显著提升

随着疫情影响的减退和消费基础设施公募REITs的陆续上市,投资者对零售物业的兴趣显著回升,恢复至疫情前的信心水平。此前,投资者对零售物业的投资热情主要集中在一线城市。随着公募REITs的推出,预计将显著增加投资者对新一线及二线城市零售物业市场的兴趣,从而提高这些城市零售物业交易的活跃度和市场流动性。这一变化不仅为投资者提供了更多元化的选择,也为非一线城市的零售物业市场注入了新的活力。

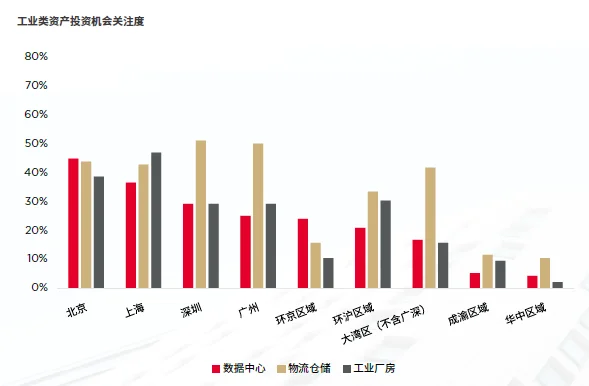

仓储物流关注度下降,数据中心、工业厂房关注热度提升

投资人对不同细分业态的区域选择也有明显差异,在四个主要的一线城市中,北京关注度最高的工业类资产为数据中心,而上海关注度最高的则为工业厂房,深圳和广州关注度最高的为仓储物流资产。在本次调研中,工业厂房的投资关注度显著提升。随着大模型和云计算需求的激增,数据中心作为关键的基础设施,正迅速成为投资者关注的焦点。2024年,投资人对仓储物流业态的关注度有明显回落,主要由于全国部分区域仓储物流供过于求,租金和出租率均出现下滑,导致投资人对该业态的信心不足。

工业类资产投资机会关注度

数据来源:戴德梁行

投资人认可长租公寓/服务式公寓的抗风险能力

调研结果显示上海、北京核心区甲级写字楼的资本化率在所有城市及区域中为最低,分布为4.5%-5.6%、4.6%-5.6%,长租公寓/服务式公寓的资本化率紧随其后,上海和北京分别为4.6%-5.5%和4.7%-5.5%。

对于大多数资产而言,卖方对价格的心理预期明显下降。对于一线城市,仓储物流资产买卖双方重合部分为5.1%-5.8%,比往年有大幅上升;买卖双方对数据中心资本化率的预期仍有一定差距,对于一线城市,数据中心资本化率在7.2%-8.6%之间;工业厂房资产的资本化率区间位于仓储物流与数据中心之间,对于一线城市,工业厂房资本化率在5.5%-6.1%。

对于未来一年资本化率的变化趋势,绝大多数受访者表达了相对谨慎的态度,给出上升的判断,但对于一线城市的长租公寓/服务式公寓,受访者普遍认为资本化率将保持稳定。

资本化率是不动产权型基础设施公募REITs产品定价中的重要一环

截至2024年9月,市场上已发行基础设施公募REITs共45支,其中不动产类项目共27支。底层资产主要为产业园区、工业厂房、仓储物流、保障性租赁住房以及消费基础设施。

内地公募REITs定价过程通常经历三个阶段,发行前基于底层资产的运营预期折现后得到一个资产的估值;其后网下投资人依据该估值结果并结合自身对该资产及产品的了解和判断给出报价区间,再由公募基金管理人和发行人确定REITs上市的发行价格;最后上市之后,由众多投资人的自由买入卖出,会形成即时的二级市场价格。可见发行时的资产估值是后续定价及二级价格的“基石”,而根据内地REITs指引要求的以收益法作为主要的估值方法,则反映了对资产经营表现的看重,与REITs“轻主体信用、重运营表现”的产品定性契合。因此,资本化率作为反映资产本身运营回报率的指标,将其作为参考是不动产权型基础设施公募REITs产品定价中的重要一环。

戴德梁行大中华区估价及顾问服务部主管、董事总经理陈家辉表示,1014号文的发布标志着基础设施公募REITs发行步入常态化,REITs市场在不动产大宗交易中的价格发现和价值引导作用日益凸显。戴德梁行发布2024年度不动产资本化率调查研究结果,旨在为不动产及REITs市场的持续发展提供坚实的资产定价“锚”。

戴德梁行北区董事总经理、北区估价及顾问服务部主管胡峰表示,戴德梁行连续发布第五期《中国REITs指数之不动产资本化率调研报告》,我们衷心感谢参与此次调研的97家机构和行业专家。我们期待与大家共同促进中国不动产金融行业的持续健康发展。

戴德梁行北京估价及顾问服务部高级董事、资产证券化业务负责人杨枝表示,REITs市场与不动产大宗交易市场相辅相成,从长期来看REITs对不动产大宗交易具有价格发现以及价值引导的功能。我们希望通过本次调研不动产大宗交易Cap Rate水平,在中国内地基础设施公募REITs市场快速扩容之际,揭示底层资产定价规律,为国内基础设施公募REITs市场长期健康发展提供有益的参考借鉴。

戴德梁行北京估价及顾问服务部副董事、资本化率研究报告主编张恺玲表示,资本化率体现了投资者对资产回报的预期及其对风险和收益潜力的评估。2024年,尽管国内无风险利率下降,但不动产市场的租金压力和交易流动性的降低导致资本化率普遍上升。在此环境下,长租公寓等抗周期性资产尤其受到投资者的关注。