去年半数百强房企未拿地,2024年投资延续分化

.jpg)

受销售疲软、资金短缺影响,2023年房企投资尚无起色。

数据显示,拿地金额TOP100总量继续下降6%,销售百强有近半数投资暂停,百强拿地销售比创下近五年次低,仅为0.21。

“强者恒强”的局面延续,接近八成新增货值集中在销售百强TOP20,过去一年仅有4家民企拿地金额过百亿。

谨慎投资,仍将是2024年主旋律。

在房企资金流动性和未来市场预期暂未迎来好转之前,房企拿地意愿仍将保持“弱复苏”。

全年金额TOP100总量跌6%

房企投资的谨慎态度和聚焦策略贯穿了2023年全年。

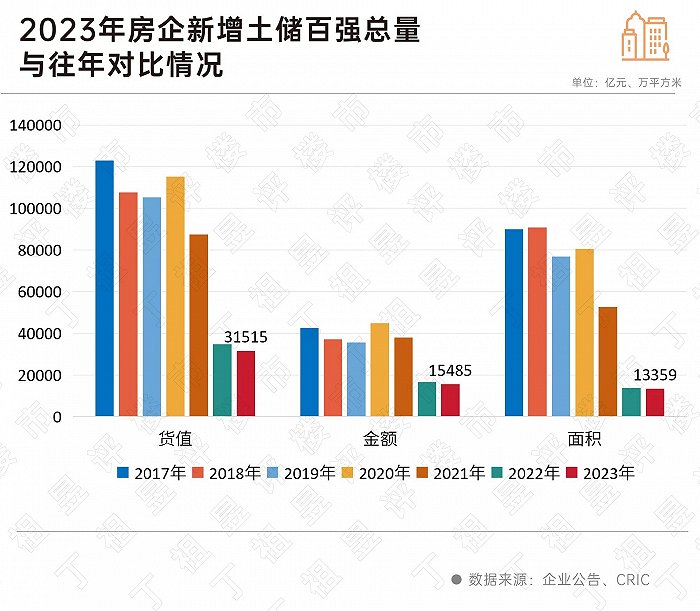

2023年,房企拿地金额TOP100总量为15485亿元,较2022年同比下降6%。另外,房企新增货值和建面TOP100总额分别为31515亿元、13359万平方米,同比分别下降10%、3%。

这是继2022年“腰斩”之后,新增货值、金额、建面TOP100总量继续下降。

企业投资并未出现“回暖”。

值得注意的是,新增货值的百强门槛同比降幅有所收窄。

截止12月末,新增货值百强门槛为73.9亿元,同比下降19%,降幅较1-11月收窄3个百分点。分梯队来看,除十强货值门槛与去年持平外,其余各梯队同比降幅均超过20%,其中30强门槛值降幅最大,同比下降28%。

2023年,房企投资明显“断层”。

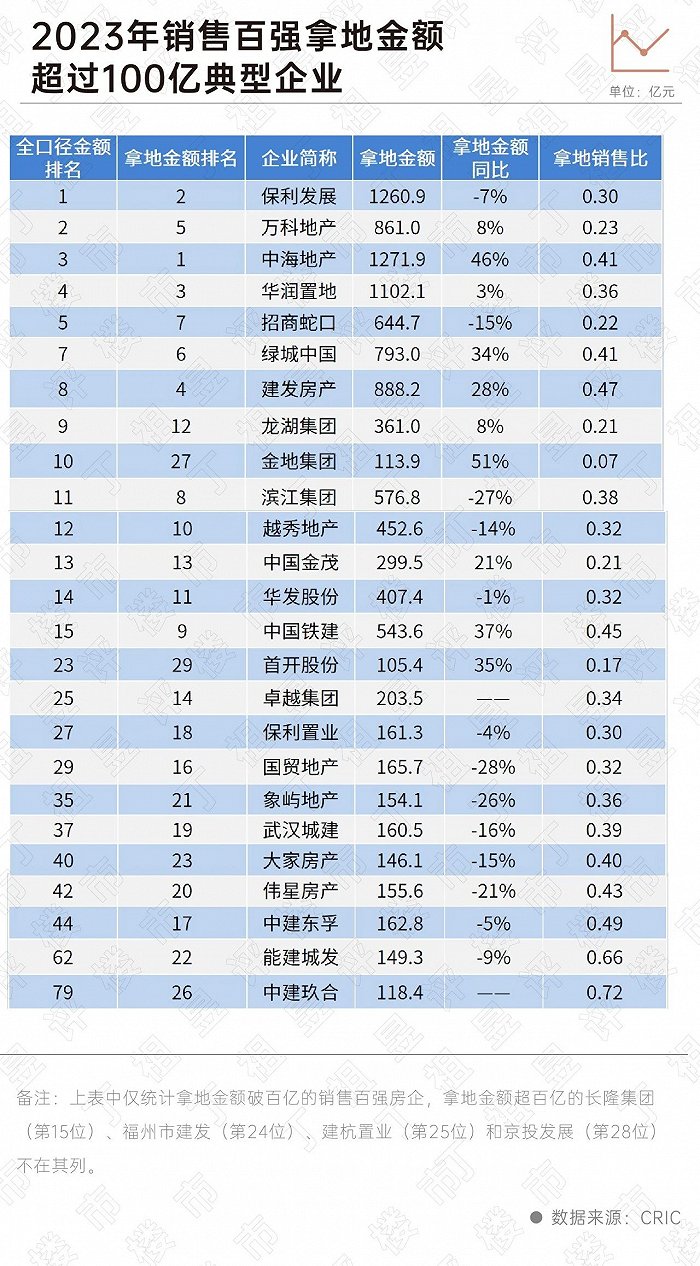

过去一年,有9家房企全年新增土储货值超过千亿,民营房企仅滨江集团一家新增土储货值过千亿。这意味着,头部央国企在土地市场有意愿且有能力拿地,其中华润置地、保利发展和中海地产,全年新增货值超2000亿元。

销售TOP20新增货值集中度近八成

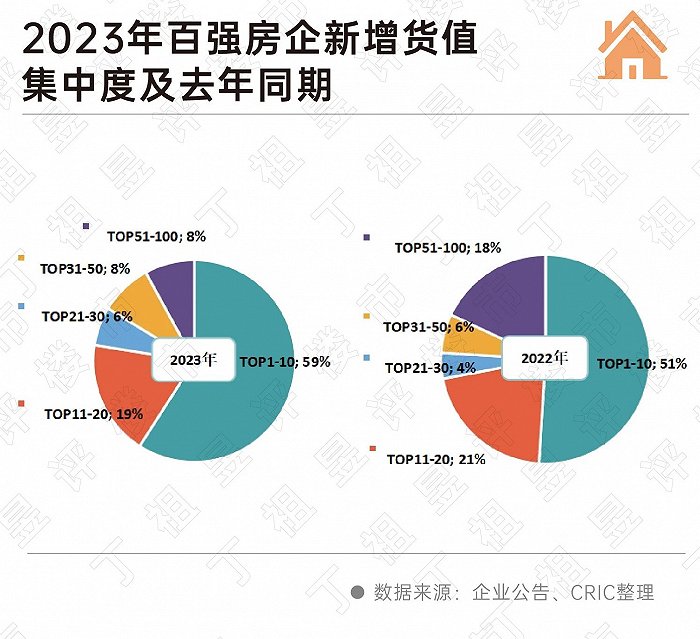

2023年,销售百强新增货值集中度依然维持高位,强者恒强的局面仍未改变。

销售百强TOP20房企新增货值占比达到78%,接近八成,其中接近六成货值集中在10强房企手中。

此外,“少城市、精地块”成为房企普遍的拿地策略,2023年,房企愿意投资的城市范围不断收窄。

以拿地金额TOP10的全国化房企来看,除保利、建发、华润、中国铁建拿地城市数量超过20个,其余企业拿地数量均在20以下,且基本以一二线核心城市为主,全年拿地结构占比超八成。

百强拿地销售比近五年次低 半数百强未拿地

百强拿地销售比近五年次低 半数百强未拿地

房企投资意愿仍然处在低位。

表现在拿地销售比数据上,2023年百强房企拿地销售比回升至0.21,较2022年增加0.03。

销售10强房企全年拿地销售比超过百强均值,达0.28,较2022年提升0.06,相较于其他梯队而言投资意愿最强,但与2021年之前相比,投资力度以然大幅下滑。

而后50强房企拿地销售比低至0.09,中小房企仍面临较大的生存困境。

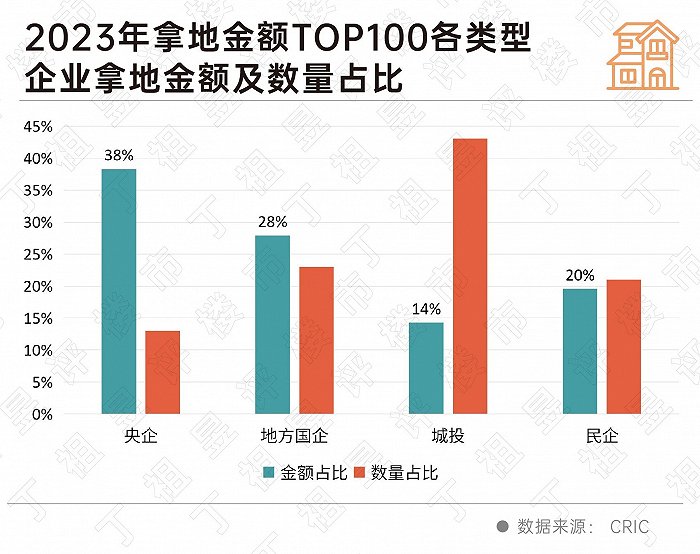

2023年,房企投资依然维持“央国企强势、民企弱复苏、城投逐渐退出”的格局。

2023年,房企投资依然维持“央国企强势、民企弱复苏、城投逐渐退出”的格局。

从拿地金额TOP100企业来看,央国企是土地市场绝对主力,虽然上榜数量少但金额占比高。其中,央企2023年拿地金额占百强比例接近四成,与地方国企合计占比达到66%,城投、民企则分别仅有14%和20%。

在数量分布上,城投依旧是维稳土地市场的重要力量,2023年拿地金额TOP100中,近半数为城投企业。

百强房企分化更为明显。

百强房企分化更为明显。

过去一年,销售百强中有近五成企业投资停滞,这将明显影响到2024年企业销售情况。

另外,2023年全年有29家房企拿地金额超过百亿,其中销售百强房企拿地超百亿的共有25家,以央国企为主,部分房企拿地金额较2022年有显著提升,典型如中海、绿城、中国铁建等同比涨幅超过30%。

2023年,投资百强门槛大幅下降、销售百强房企投资总量下滑,房企投资仍然谨慎、聚焦,而这一主旋律还将延续至2024年。在房企资金压力和市场预期未有明显好转之前,拿地意愿还将保持“弱复苏”。

2023年,投资百强门槛大幅下降、销售百强房企投资总量下滑,房企投资仍然谨慎、聚焦,而这一主旋律还将延续至2024年。在房企资金压力和市场预期未有明显好转之前,拿地意愿还将保持“弱复苏”。

未来,房企投资也将延续两大分化走势:

一是各城市土地市场延续低热运行、持续分化,在城市和地块选择上,一二线城市及市区核心地块、配套完善地块将更受房企青睐。

二是企业端拿地从过去的“拼运气”回归“拼实力”,尤其是土拍回归市场化的情况下,对房企资金和运营实力提出了更高的要求,龙头房企在获取优质地块中优势将持续放大,行业的集中度或将在分化中持续走高。